📌부동산 절세, 어떻게 준비할까?

부동산을 소유하거나 거래할 때는 취득세, 보유세, 양도소득세 등 다양한 세금이 발생합니다. 부동산 관련 세금 부담은 생각보다 클 수 있지만, 절세 방법을 잘 활용하면 세금 부담을 줄일 수 있습니다. 이 글에서는 부동산 절세 방법과 실용적인 팁을 통해 세금을 줄이는 법을 소개합니다.

💡 부동산 세금 절세를 위한 주요 방법

1. 1 가구 1 주택 비과세 혜택 활용 🏠

1가구 1 주택 비과세 혜택은 일정 기간 동안 한 주택을 보유한 경우 양도소득세를 면제받을 수 있는 제도입니다.

- 조건:

- 2년 이상 보유해야 하며, 수도권과 일부 대도시의 경우 2년 이상 거주 요건도 충족해야 합니다.

- 9억 원 이하의 주택에 대해 적용되며, 초과 부분에 대해서는 부분 과세가 적용됩니다.

- 절세 팁:

- 주택을 팔 때 최소 2년 보유 조건을 충족하는 것이 중요합니다. 거주 조건이 필요한 지역에서는 2년 이상 거주 요건도 확인하세요.

- 9억 원을 초과하는 고가 주택의 경우, 취득 시점의 가격을 기준으로 재산세 부담을 최소화할 수 있습니다.

2. 상속 및 증여 활용하기 👨👩👦

부동산을 상속하거나 증여할 때는 증여세와 상속세가 발생하지만, 적절한 전략을 통해 절세가 가능합니다.

- 사전 증여 전략:

- 자녀나 가족에게 사전에 증여를 진행하면, 미리 세금을 줄이는 효과가 있습니다.

- 10년 주기로 증여 공제를 받을 수 있으며, 성인 자녀에게는 5천만 원, 미성년 자녀에게는 2천만 원까지 공제가 가능합니다.

- 상속세 공제 활용:

- 상속세는 기초 공제와 인적 공제 등을 활용하여 절세가 가능합니다.

- 부모가 생전에 미리 자녀에게 일정 금액을 증여하는 것도 세금 부담을 줄이는 방법입니다.

- 절세 팁:

- 상속 계획을 미리 세우고, 증여 공제를 최대한 활용하세요.

- 다만, 증여 후 10년 내에 사망할 경우 상속 재산에 합산되므로, 사전 증여 시점을 신중히 선택하는 것이 좋습니다.

3. 임대소득 분산 전략 📉

임대소득세는 연간 임대소득에 따라 부과되므로, 소득을 분산하여 신고하면 절세 효과가 있습니다.

- 부부 공동명의:

- 부동산을 부부 공동명의로 소유하면 임대소득을 분산할 수 있어, 각자 낮은 세율을 적용받을 수 있습니다.

- 공동명의 시, 배우자와의 소득을 나누어 소득세 부담을 줄일 수 있습니다.

- 다주택자 과세 방지:

- 임대 수익이 높은 주택을 가족이나 법인 명의로 분산하여 과세 대상에서 제외할 수 있습니다.

- 소득세가 낮은 가족에게 일부 지분을 증여하는 것도 절세 방법입니다.

- 절세 팁:

- 부부 공동명의로 소득을 분산하고, 주택 임대 소득이 높은 경우 적절한 분배 전략을 통해 세금을 줄이세요.

🔍 부동산 절세를 위한 실용적인 팁

4. 장기보유특별공제 활용 📆

장기보유특별공제는 부동산을 오랜 기간 보유할수록 양도소득세를 줄여주는 혜택입니다. 이는 장기적인 부동산 소유자에게 유리한 제도입니다.

- 공제 비율:

- 10년 이상 보유한 주택에 대해 최대 30%에서 80%까지 공제가 적용됩니다.

- 다만, 1가구 1 주택자에게 적용되며, 고가 주택의 경우 초과 부분에 대한 공제율이 다르게 적용됩니다.

- 조건:

- 주택을 10년 이상 보유할 경우 적용 가능하며, 연 2%씩 공제율이 증가합니다.

- 절세 팁:

- 양도 계획이 있는 부동산이라면, 장기보유특별공제를 고려하여 보유 기간을 충분히 유지한 후 양도하세요.

- 특히 고가 주택은 초과 부분 공제율을 잘 확인해 절세 전략을 세우세요.

5. 양도 시점 조절하기 📅

부동산을 매도하는 시점을 조정하면, 양도소득세를 줄일 수 있는 효과가 있습니다.

- 2년 이상 보유 요건 충족:

- 양도세 비과세 혜택을 받으려면, 주택을 최소 2년 이상 보유해야 합니다. 수도권과 일부 대도시의 경우 2년 이상 거주 요건도 필요할 수 있습니다.

- 연말 양도 피하기:

- 양도소득세는 해당 연도의 종합소득세와 합산되므로, 소득이 집중되는 연말에 양도하는 것은 불리할 수 있습니다.

- 연말이 아닌 시기에 양도하면 세금 부담을 줄일 수 있습니다.

- 절세 팁:

- 양도 시점을 연초나 비수기로 조정해 세금 부담을 줄이고, 2년 이상 보유 및 거주 요건을 충족하세요.

6. 공동명의와 분리과세 적용 👨👩👦

부동산을 공동명의로 소유하면, 세금을 분산하여 소득세와 재산세 부담을 줄일 수 있습니다.

- 공동명의의 장점:

- 부부가 공동명의로 부동산을 소유할 경우, 양도소득세와 보유세를 각자 나누어 부담할 수 있습니다.

- 이는 부부 간 절세 효과가 크며, 임대 소득세 분산에도 도움이 됩니다.

- 분리과세와 종합과세 차이:

- 분리과세는 임대소득세를 연 2천만 원 이하의 경우 낮은 세율로 부과하는 것으로, 과세 대상 소득을 줄이는 방법입니다.

- 공동명의 시 분리과세로 선택해 종합소득세 부담을 낮출 수 있습니다.

- 절세 팁:

- 부동산을 부부 공동명의로 하여 보유세와 소득세 부담을 분산하고, 분리과세 요건을 충족하도록 조정하세요.

🔔부동산 절세, 꼼꼼한 계획이 필요

부동산 절세는 법적 혜택과 제도를 잘 활용하여 세금 부담을 줄이는 것이 중요합니다. 1 가구 1 주택 비과세 혜택, 장기보유특별공제, 공동명의 전략 등 다양한 절세 방법을 적절히 활용해, 세금 부담을 줄일 수 있습니다. 부동산을 소유하거나 양도할 계획이 있다면, 사전에 절세 계획을 세워 재정적 안정을 확보하세요.

👉소득 분산과 장기 보유 혜택을 통해 절세 계획을 세우세요!

부동산 관련 세금은 사전에 충분히 계획하고, 합법적인 절세 전략을 미리 준비하는 것이 가장 중요합니다.

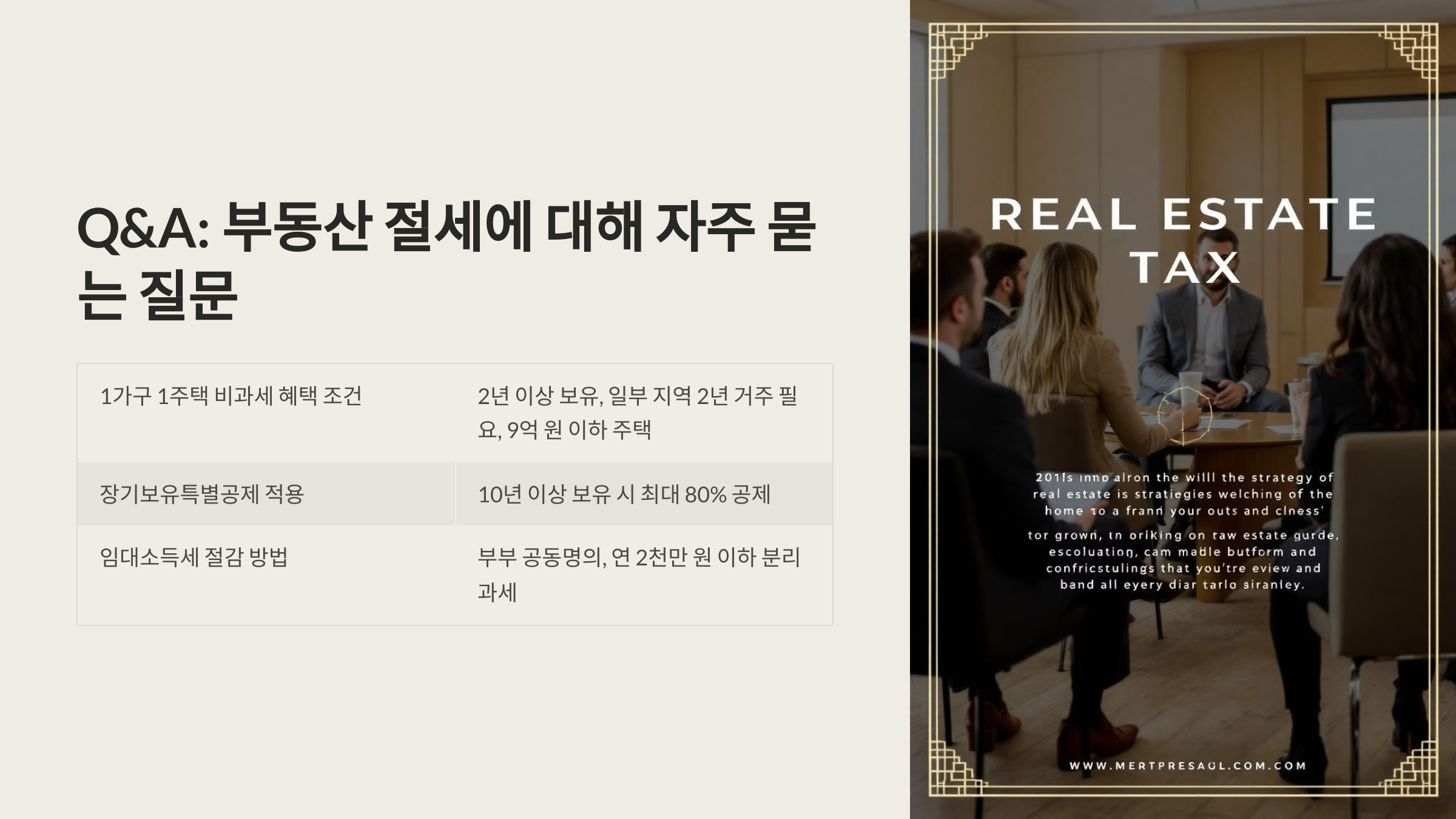

❓ Q&A: 부동산 절세에 대해 자주 묻는 질문

Q1. 1가구 1 주택 비과세 혜택을 받으려면 어떻게 해야 하나요?

A. 2년 이상 보유해야 하며, 수도권과 일부 대도시에서는 2년 거주 요건도 필요합니다. 9억 원 이하 주택에 대해 비과세 혜택이 적용됩니다.

Q2. 장기보유특별공제는 어떻게 받을 수 있나요?

A. 주택을 10년 이상 보유하면 장기보유특별공제가 적용됩니다. 1 가구 1 주택자의 경우 최대 80%까지 공제 혜택이 있습니다.

Q3. 임대소득세를 줄일 수 있는 방법은 무엇인가요?

A. 부동산을 부부 공동명의로 하여 소득을 분산하고, 임대소득이 연 2천만 원 이하라면 분리과세를 통해 소득세 부담을 줄일 수 있습니다.

되셨다면

공감 꾹 ~ !

부탁드려요 💖

'대출정보 > 부동산' 카테고리의 다른 글

| 부동산 투자 성공을 위한 유형별 체크포인트 완벽 가이드 (39) | 2024.11.22 |

|---|---|

| 부동산 P2P 투자, 디지털 자산으로의 투자 방법 (8) | 2024.10.31 |

| 부동산 전매 제한, 사전에 알아야 할 정보 (4) | 2024.10.31 |

| 부동산 대출, 필요한 서류와 절차 한눈에 (4) | 2024.10.26 |

| 2024년 부동산 시장 전망, 가격 변동과 투자 전략 (13) | 2024.10.26 |

댓글